Extreme Marktbewegungen

Ein statistisches Warnsignal

Mehrere extreme Marktbewegungen innert kürzester Zeit werfen Fragen nach Stabilität, Transparenz und strukturellem Stress im Finanzsystem auf.

In den vergangenen Tagen sind in verschiedenen Finanzmärkten Bewegungen aufgetreten, die selbst erfahrene Marktbeobachter aufhorchen lassen. Ein international viel beachteter Beitrag von ‚NoLimit‘ auf der Plattform X (ehemals Twitter) beschreibt diese Entwicklungen anhand sogenannter „Sigma-Ereignisse“ – statistisch extreme Abweichungen, die in dieser Häufung äusserst ungewöhnlich sind.

Wir veröffentlichen nachfolgend eine übersetzte und redaktionell leicht eingeordnete Fassung dieses Beitrags, weil er einen wichtigen Punkt berührt:

Nicht einzelne Schlagzeilen, sondern strukturelle Spannungen im Finanzsystem können plötzliche und heftige Marktbewegungen auslösen.

Der Text stellt keine Anlageberatung dar. Er soll helfen, aktuelle Vorgänge besser einzuordnen und zu verstehen, weshalb sich Vertrauen, Stabilität und Glaubwürdigkeit im globalen Finanzsystem nicht isoliert betrachten lassen.

Übersetzung, redaktionell geglättet, sinngemäss übersetzt

Das statistisch Unmögliche ist eingetreten

Die Wahrscheinlichkeit dessen, was derzeit geschieht, liegt nahe bei null.

Innerhalb einer einzigen Woche haben sich drei extreme statistische Ereignisse ereignet – in Anleihen, Silber und Gold. Wir erleben aktuell etwas, das man aus statistischer Sicht als nahezu unmöglich bezeichnen müsste.

Vergangenen Dienstag verzeichneten japanische 30-jährige Staatsanleihen eine sogenannte „6-Sigma-Bewegung“. Vor wenigen Tagen folgte der Silbermarkt: zunächst ein Anstieg auf dem Niveau eines 5-Sigma-Ereignisses – gefolgt von einem Rückgang, der ebenfalls 6-Sigma-Ausmasse erreichte. Innerhalb einer einzigen Handelssitzung.

Und Gold? Der Goldpreis ist innerhalb weniger Wochen um rund 23 % gestiegen und nähert sich ebenfalls einem statistisch extremen Bereich.

Damit sprechen wir von drei 6-Sigma-ähnlichen Ereignissen in nur einer Woche.

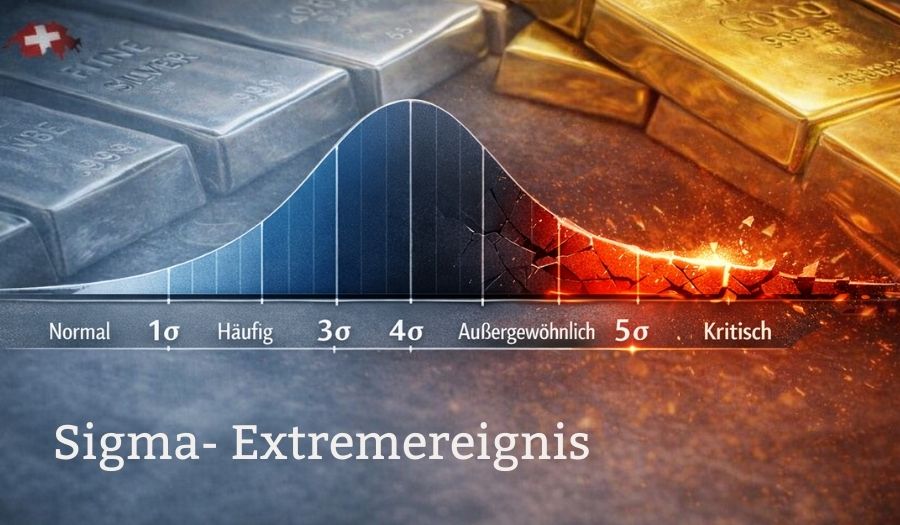

Zur Einordnung: In der Finanzwelt werden Kursbewegungen oft anhand der Standardabweichung gemessen – auch „Sigma“ genannt.

- 1 Sigma: alltäglich

- 2 Sigma: häufig

- 3 Sigma: selten

- 4 Sigma: aussergewöhnlich

- 5 Sigma: extrem selten

- 6 Sigma: sollte theoretisch nur etwa einmal in 500 Millionen Fällen auftreten

Solche Ereignisse kennt man bislang nur aus absoluten Ausnahmesituationen, etwa:

- dem Börsencrash im Oktober 1987

- dem Corona-Crash im März 2020

- der plötzlichen Aufwertung des Schweizer Frankens im Januar 2015

- dem negativen Ölpreis im April 2020

Doch drei derart extreme Ereignisse innerhalb einer Woche – das gab es bisher nicht.

Strukturelle Spannen im System

Solche Bewegungen entstehen fast nie durch einzelne Nachrichten oder politische Ankündigungen. Sie sind in der Regel ein Zeichen für strukturelle Spannungen im System selbst: übermässige Hebelwirkung, stark konzentrierte Positionen, Margin Calls, Probleme bei Sicherheiten sowie erzwungene Käufe oder Verkäufe.

Gerade deshalb verdienen diese Entwicklungen besondere Aufmerksamkeit.

Der japanische Anleihemarkt steht im Zentrum des globalen Finanzsystems. Eine Bewegung dieses Ausmasses bleibt nicht folgenlos. Wenn kurz darauf auch der Silbermarkt extreme Ausschläge zeigt – und nun auch Gold –, dann wirft das grundlegende Fragen auf.

Warum treten solche statistischen Extremereignisse nahezu gleichzeitig in völlig unterschiedlichen Märkten auf?

Wenn eine tragende Säule der globalen Finanzierung ins Wanken gerät, schrumpft in der Regel die Hebelwirkung im System. Das führt gleichzeitig zu zwei Entwicklungen:

- Zwangsverkäufen in bestimmten Anlageklassen

- Zwangskäufen von Absicherungen in anderen

Historisch zählen Edelmetalle häufig zu den Profiteuren solcher Phasen.

Langfristige Zinssätze spiegeln das Vertrauen in die Fähigkeit von Staaten wider, ihre Schulden künftig bedienen zu können – ohne massive Inflation. Edelmetalle hingegen spiegeln das Vertrauen in die Währung selbst.

Einfluss auf das monetäre Gefüge

Wenn beides gleichzeitig unter Druck gerät, steht nicht weniger als das bestehende monetäre Gefüge zur Diskussion.

Solche Phasen markieren oft den Beginn eines grundlegenden Wandels. Und wenn ein System zu kippen beginnt, verlaufen die Anpassungen in der Regel nicht sanft, sondern abrupt.

Deshalb ist eines klar: Drei aufeinanderfolgende Ereignisse dieser statistischen Grössenordnung sind nicht normal.

Gold und Silber senden derzeit ein deutliches Signal: Wir erleben keinen gewöhnlichen Marktzyklus, sondern Anzeichen eines tiefergehenden Paradigmenwechsels.

Wichtige Begriffe kurz erklärt

Margin Call

Stell dir vor, jemand kauft etwas Teures auf Kredit. Fällt der Wert plötzlich, sagt die Bank:

👉 „Entweder du zahlst sofort nach – oder wir verkaufen es für dich.“

Kann derjenige nicht zahlen, wird zwangsverkauft. Und das oft genau dann, wenn es allen schlecht geht.

Hebel (Leverage)

Mit wenig eigenem Geld wird viel bewegt, weil man sich Geld leiht. Das fühlt sich gut an, solange alles steigt. Aber kippt der Markt, wird aus einem kleinen Problem sehr schnell ein grosses.

Zwangsverkäufe

Das sind Verkäufe, die niemand will, die aber passieren müssen. Nicht aus Überzeugung, sondern weil das System es verlangt. Und wenn viele gleichzeitig verkaufen müssen, fällt der Preis oft brutal.

Das ist wichtig, denn:

Solche Mechanismen können wie Dominosteine wirken. Fällt einer, kippen schnell weitere: auch in ganz anderen Märkten.

Auf X hat „NoLimits‘ heute, am 30.1.2026, einen Nachfolge-Tweet abgesetzt. Darin interpretiert er die anschliessenden Marktbewegungen sehr deutlich, verlässt stellenweise die rein analytische Ebene und nutzt eine zugespitzte Sprache.

Wir veröffentlichen nachfolgend eine redaktionell moderierte und eingeordnete Übersetzung dieses zweiten Teils, weil er ein zentrales Thema berührt: die aussergewöhnliche Volatilität und die wachsende Unsicherheit in einem Finanzsystem, das zunehmend unter strukturellem Stress steht.

Begriffe und Wertungen sind als persönliche Einschätzung des Autors zu verstehen – nicht als statistische Fachbegriffe oder gesicherte Tatsachen. Entscheidend ist weniger die Wortwahl als die Frage, warum Märkte derzeit so heftig und unberechenbar reagieren.

Massive Ausschläge und ein nervöses System

Gold verlor innerhalb kurzer Zeit deutlich an Wert, Silber noch stärker. Innerhalb von nur 24 Stunden kam es weltweit zu erheblichen Neubewertungen an den Finanzmärkten. Solche Bewegungen entsprechen in ihrer Grössenordnung dem wirtschaftlichen Gewicht ganzer Volkswirtschaften.

‚NoLimits‘ stellt dabei einen direkten Bezug zu den zuvor beschriebenen extremen statistischen Ereignissen her. Seine zentrale Beobachtung lautet:

Nach Phasen aussergewöhnlicher Marktbewegungen folgt häufig keine schnelle Beruhigung, sondern eine Zeit erhöhter Instabilität.

Ungewöhnlich grosse Tagesverluste bei traditionell stabilen Anlagen gelten historisch als Hinweis darauf, dass Marktmechanismen nicht mehr reibungslos funktionieren. In solchen Phasen können Preise stark schwanken; nicht primär aufgrund neuer Informationen, sondern wegen technischer Faktoren wie Liquiditätsengpässen, Absicherungsbedarf oder Zwangsverkäufen.

Der Autor interpretiert diese Vorgänge als Ausdruck eines tiefgreifenden Problems und spricht von einem Vertrauensbruch im bestehenden System. Seine Wortwahl ist bewusst drastisch gewählt und stellt eine persönliche Deutung dar.

Unabhängig davon lässt sich festhalten: Wenn Märkte innerhalb kurzer Zeit extreme Ausschläge in beide Richtungen zeigen, ist dies ein Zeichen für ausserordentliche Unsicherheit. Historisch gingen solche Phasen oft mit längeren Perioden hoher Volatilität einher, mit schnellen Richtungswechseln und erhöhtem Risiko für alle Beteiligten.

Der Autor geht davon aus, dass die kommenden Monate von genau dieser Unruhe geprägt sein könnten. Ob sich daraus eine nachhaltige Neuordnung ergibt oder lediglich eine Übergangsphase, bleibt offen. Klar ist jedoch:

Solche Marktbewegungen sind kein gewöhnliches Tagesrauschen, sondern Ausdruck eines Systems unter Spannung.

Was heisst das für uns?

Die beschriebenen Ereignisse zeigen vor allem eines: Finanzmärkte reagieren derzeit nicht mehr linear oder berechenbar. Extreme Ausschläge, schnelle Richtungswechsel und widersprüchliche Signale deuten auf strukturellen Stress im System hin, nicht auf einzelne Auslöser.

Gerade in solchen Phasen fällt auf, dass viele offizielle Stellen – Banken, Medien oder politische Akteure – dazu neigen, zu beschwichtigen, zu relativieren oder heikle Entwicklungen gar nicht erst einzuordnen. Häufig wird Stabilität betont, während gleichzeitig aussergewöhnliche Marktbewegungen stattfinden.

Für uns als Bürger bedeutet das nicht, in Alarmismus zu verfallen, wohl aber, kritischer hinzusehen:

- wenn relevante Vorgänge kaum thematisiert werden

- wenn berechtigte Fragen unbeantwortet bleiben

- wenn komplexe Zusammenhänge auf einfache Schlagzeilen reduziert werden

Solche Phasen sind historisch oft Wendepunkte. Sie machen sichtbar, wo Vertrauen schwindet – in Schulden, in Währungen, aber auch in die Bereitschaft von Institutionen, offen und transparent zu kommunizieren.

Was daraus folgt, lässt sich nicht vorhersagen. Was jedoch legitim ist, ist Klarheit einzufordern: sachliche Information, nachvollziehbare Erklärungen und eine offene Auseinandersetzung mit Risiken, statt Beruhigung um jeden Preis.

Genau dazu möchten wir mit diesem Beitrag beitragen.

Aufforderung an Institutionen

In Phasen aussergewöhnlicher Marktbewegungen genügt es nicht, auf Stabilität zu verweisen oder Entwicklungen zu verharmlosen. Wenn statistisch extreme Ereignisse auftreten, Bürger transparente Einordnung statt Beschwichtigung.

Institutionen tragen Verantwortung, komplexe Zusammenhänge verständlich zu erklären, Risiken offen zu benennen und auch unbequeme Fragen zuzulassen. Vertrauen entsteht nicht durch Schweigen oder beruhigende Floskeln, sondern durch nachvollziehbare Information und ehrliche Kommunikation.

Gerade dort, wo wirtschaftliche Stabilität, Vorsorgevermögen oder öffentliche Gelder betroffen sind, ist Klarheit keine Option, sondern eine Pflicht.

Fragen stellen statt wegschauen

Wir möchten Leserinnen und Leser ermutigen, nicht bei Überschriften stehen zu bleiben und nicht jede beruhigende Erklärung ungeprüft zu übernehmen.

- Welche Entwicklungen werden gerade betont und welche ausgeblendet?

- Welche Fragen bleiben unbeantwortet?

- Wer erklärt Risiken, und wer vermeidet sie?

Kritisches Nachfragen ist kein Misstrauen, sondern ein demokratisches Grundrecht. Gerade in Zeiten struktureller Unsicherheit beginnt Verantwortung dort, wo man hinschaut und Fragen stellt.

Vertrauen entsteht nicht durch Beruhigung, sondern durch Offenheit, besonders in Zeiten, in denen Fragen wichtiger sind als schnelle Antworten.

Guten Abend

Heute wollte ich mir Videos anschauen aber irgendwie wollte Youtobe nicht dass ich sie schaue. Mein Händy stellte 2x komplett ab und musste es neu starten.

Seit kurzem hab ich proton instaliert der hat keine freude mit Duck duck go zusammenzuarbeiten.

Jetzt las ich den Bericht extreme Marktbewegungen… Spannend ist für mich dass das Silber soo tief gefallen ist. Meine Gedanken waren: Braucht jemand günstiges Silber? Ist das absichtlich gemacht worden? Vor einem Monat sagte mir eine Freundin dass das Silber fallen wird…

Na ja es wird auch wieder steigen.